Tüm yönleriyle konut kredisi hesabı

Milyonlar ev almak istese de yüksek konut kredisi faizlerine takılıyor. Son günlerde kredi faizlerinde bir gevşeme başladı, kredi kullanımında da ciddi sıçrama var. Ancak kredi faizleri düştükçe ev fiyatları tırmanıyor. Ev sahibi olmak isteyenler ‘yüksek faiz mi, yüksek fiyat mı?’ ikileminde. Peki, ne kadar kredi çekilebilir, kredi faizlerinde durum ne, hangi faizde ne kadar ödeme yapılır? İşte tüm yönleriyle konut kredilerinde güncel durum...

MELTEM KARA

Konut kredileri, ev alımında önemli bir kriter. Kredi faiz oranları azaldığında satışlar artarken, faiz oranları yükseldikçe satışlarda gerileme görülüyor. Bu yıl konut kredili satışlar kredi faiz oranlarındaki yükseklik nedeniyle diplerdeydi. Ancak geçen ay kredi kullanımında sıçrama yaşandı. Ocakta krediyle alınan konut sayısı 5 bin 915 adet ve kredili konutun payı yüzde 7.4 iken, ekimde bir önceki yılın aynı ayına göre yüzde 278.2 artarak 21 bin 95 oldu. Toplam içinde kredili satışların payı yüzde 12.8’ye çıktı. Ocak-ekim döneminde ise kredi alımı geçen yılın yüzde 31.9 gerisinde. 10 ayda kredi kullanımı 113 bin 405 oldu.

YÜKSEK FAİZ Mİ, YÜKSEK FİYAT MI?

Peki kredi kullanımı neden artıyor? Merkez Bankası’nın faiz indirimine gideceği beklentisi bunda etkili. Politika faizlerindeki düşüş, 2025 itibarıyla konut kredi oranlarına da yansımaya başlayacak. Konut kredisi faizleri düşünce, konut fiyat artışı başlıyor. Geçmiş yıllarda bunun örnekleri sıkça görüldü. Fiyatlar artmadan ev sahibi olmak isteyenler bankaların kapısını çalıyor. Ayrıca bu dönemde yüksek oranlardan kredi kullananlar, faizler düştüğünde yapılandırma hakkına sahip. Bir süre yüksek faiz maliyetine katlanabilenler, kendilerini konut fiyat artışından koruma imkanına sahip olacak. Ancak krediyi kullanırken bankayla yapılandırma şartlarını baştan konuşup öğrenmek önem taşıyor.

HANGİ SEVİYEDE?

Merkez Bankası’nın 8 Kasım haftasına ait verisine göre, konut kredilerinde yıllık faiz ortalama yüzde 41.33 seviyesinde. Bu oran aylık yüzde 3.44’e denk geliyor. 27 Eylül haftasında söz konusu oran yüzde 42.67 (aylık yüzde 3.55) iken, 30 Ağustos’ta yüzde 49.60 (aylık yüzde 4.13) seviyesindeydi. Özetle, konut kredi faizleri, eylül ayından itibaren gevşemeye başladı. Bu oranların piyasadaki ortalama veri olduğunu hatırlatalım. Bankadan bankaya rakamlar değişiklik gösteriyor. Şu anda bazı bankalarda yüzde 2.79 oranla konut kredisi bulmak mümkün. Çoğu bankada oranlar halen yüzde 3-4 arasında seyrediyor.

484.8 MİLYAR LİRALIK HACİM

Konut kredilerinin hacmine bakacak olursak, Merkez Bankası’nın 8 Kasım haftası verisine göre, mevduat bankalarında konut kredilerinin büyüklüğü 437 milyar 690 milyon 375 bin TL, katılım bankalarında ise 47 milyar 195 milyon 533 bin TL seviyesinde bulunuyor. Kalkınma bankaları ve finansman şirketlerindeki krediler de eklendiğinde konut kredilerinin hacmi toplam 484.8 milyar lirayı aşıyor. Mevduat bankalarında konut kredisi hacmi geçen yılın aynı dönemine göre yüzde 9.63, katılım bankalarında ise yüzde 9.68 artış gösterdi.

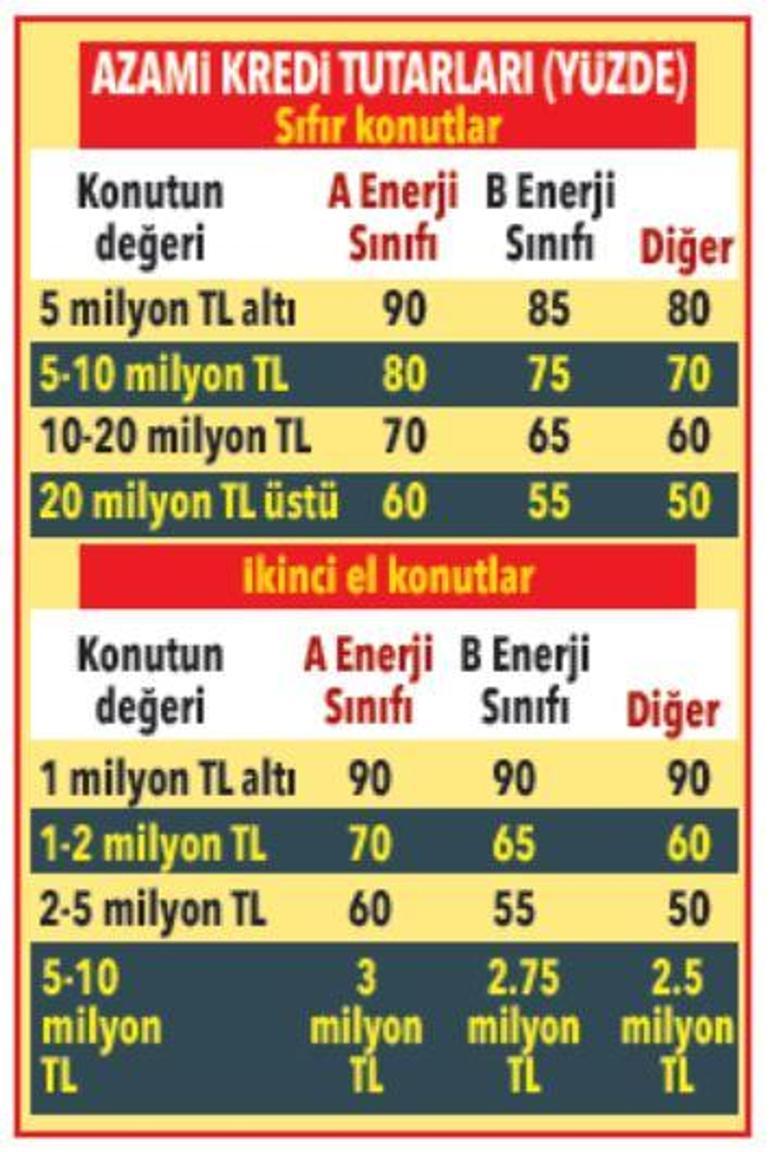

TUTAR VE ENERJİ SINIFI BELİRLEYİCİ İLK EVİNİ ALANLARA DAHA FAZLA

İlk kez ev alacaklar, ev sahiplerine göre daha yüksek oranlarda konut kredisi kullanabiliyor. İlk kez ev alacaklar, evin değerine ve enerji sınıfına göre değişmekle birlikte yüzde 90’a kadar kredi kullanabiliyor. Örneğin 5 milyon lira değerle ilk evini alacak bir kişi, eğer ev sıfırsa ve A enerji sınıfındaysa 4.5 milyon liraya kadar kredi kullanabilecek. 5 milyon lira değere sahip ev bu kez ikinci el ve B enerji sınıfında olsun. Bu durumda çıkacak kredi yüzde 55’le sınırlı kalıyor ve 2 milyon 750 bin lira kredi çıkıyor. Örnekleri çeşitlendirirsek, 10 milyon lira değere sahip bir ev enerji verimli değilse yüzde 70 yani 7 milyon liraya kadar kredi çıkabilir. İlk evini alacaklar için kredi tutarının konutun değerine oranları şu şekilde:

İKİNCİYE LİMİT DÜŞÜK

BDDK, 24 Ağustos 2023’te ikinci evini alacaklar için “Konut kredilerinde kredi değer oranı tüketicinin kendisinin, eşinin veya 18 yaş altındaki çocuklarının en az bir konutu varsa yüzde 75 azaltılarak uygulanacak” şeklinde düzenleme yapmıştı. Düzenlemeden önce kaç evi olursa olsun kredi kullanmak isteyenler evin değerinin yüzde 90’ına kadar kredi alabiliyordu. Bu tarihten itibaren eğer bir evi varsa yüzde 75 kısıtlama ile kullanabileceği kredi, evin değerinin yüzde 22.5’ine iniyor. Örneğin daha önce ev sahibi olan, 5 milyon liralık sıfır A enerjili bir ev almak isteyen bir kişi, 1 milyon 125 bin lira kredi alabilecek. Aynı ev ikinci el olursa, oran yüzde 15’e inecek ve kullanılabilecek kredi 750 bin liraya inecek. İkinci veya daha fazla evini alacaklar için kredi tutarının konutun değerine oranları şu şekilde:

DÖNÜŞÜME İSTİSNA YAPILDI

BDDK, kentsel dönüşüm kapsamındaki riskli konutlar için kredi sınırı muafiyeti getirdi. Buna göre, tüketicinin kendisinin, eşinin veya 18 yaş altındaki çocuklarının malik olduğu tek bir konutun bulunması ve bu konutun 6306 sayılı Afet Riski Altındaki Alanların Dönüştürülmesi Hakkında Kanun kapsamında riskli yapı tespit edilmesi nedeniyle yıkılmış olması veya hakkında yıkım kararı alınması halinde, söz konusu konutun konut malikliği durumu değerlendirmesinde dikkate alınmayacak.

VADELER KISALIYOR

Kullanılan kredilerin vade dağılımına bakıldığında ise 5 yıla kadar olan kredi tercihlerinde artış dikkat çekiyor. Mevduat bankalarında 1-5 yıl arası vadeli konut kredilerinin oranı geçen yılın aynı dönemine göre yüzde 62 arttı. 8 Kasım itibarıyla hacmi ise 80.1 milyar lira seviyesinde. 1 yıla kadar olan kredilerde de yüzde 64.6 yükseliş var. Burada da hacim 395.1 milyon lira seviyesinde. Her ne kadar kısa vadeli kredilere talep artsa da aslan payı halen 5-10 yıl arası kredilerde: 357.1 milyar lira.

Yenidoğan çetesi kararı! 13 hastane ve 3 şirkete kayyum atandı

Yenidoğan çetesi kararı! 13 hastane ve 3 şirkete kayyum atandı Cumhurbaşkanı Erdoğan: İhanetlere rağmen yolumuzdan dönmedik

Cumhurbaşkanı Erdoğan: İhanetlere rağmen yolumuzdan dönmedik Sıla bebek iddianamesinde şoke eden detaylar! Anne kanlı bezi çöpe atmış

Sıla bebek iddianamesinde şoke eden detaylar! Anne kanlı bezi çöpe atmış 3 gün aralıksız kar yağacak! İstanbul için de uyarı var, AKOM hafta sonuna dikkat çekti

3 gün aralıksız kar yağacak! İstanbul için de uyarı var, AKOM hafta sonuna dikkat çekti İstanbul'da metro alt geçidini kanalizasyon suyu bastı

İstanbul'da metro alt geçidini kanalizasyon suyu bastı