Yüksek nota kolay kredi

Kredi faizlerinin cazip oranlara gerilemesinin ardından çok sayıda vatandaş bankalara koştu. Özellikle son 3 haftalık süreçte artan konut kredisi kullanımı vatandaşların ilgisini net bir şekilde gösteriyor. Ancak başvuru yaptığı halde kredi kullanamayanlar da bir hayli fazla. Bu noktada ‘kredi notu’ yani kredi sicili gündeme geliyor...

Kredi almanın belli koşulları var. Çoğu kişi aldığı maaşa veya kazancına güvenip bankaya gitse bile boş dönebiliyor. Geçmişte yapılan bir hata, unutulan bir ödeme maalesef bankaların hafızasından silinmiyor. Bu nedenle şimdiden önlemleri alıp geleceğe yatırım yapmak en mantıklı yol. İşe önce ‘kredi notu’ ve ‘risk raporu’nuzu öğrenerek başlayın. Peki kredi notu nedir? Neden önemli? Raporda hangi bilgiler yer alır?

Hesap hareketleri

Kredi notunu, Türkiye’nin önde gelen dokuz bankasının ortaklığı ile kurulan Kredi Kayıt Bürosu tarafından hayata geçirilen Findeks sağlıyor. Findeks Kredi Notu ve Risk Raporu, bankaların düzenli olarak bildirdikleri ticari ve bireysel kredi bilgileri kullanılarak elde ediliyor. Tüm bireysel kredi, kredi kartı, kredili mevduat hesapları, hesaplardaki hareketler ve ödemeler notta etkili oluyor.

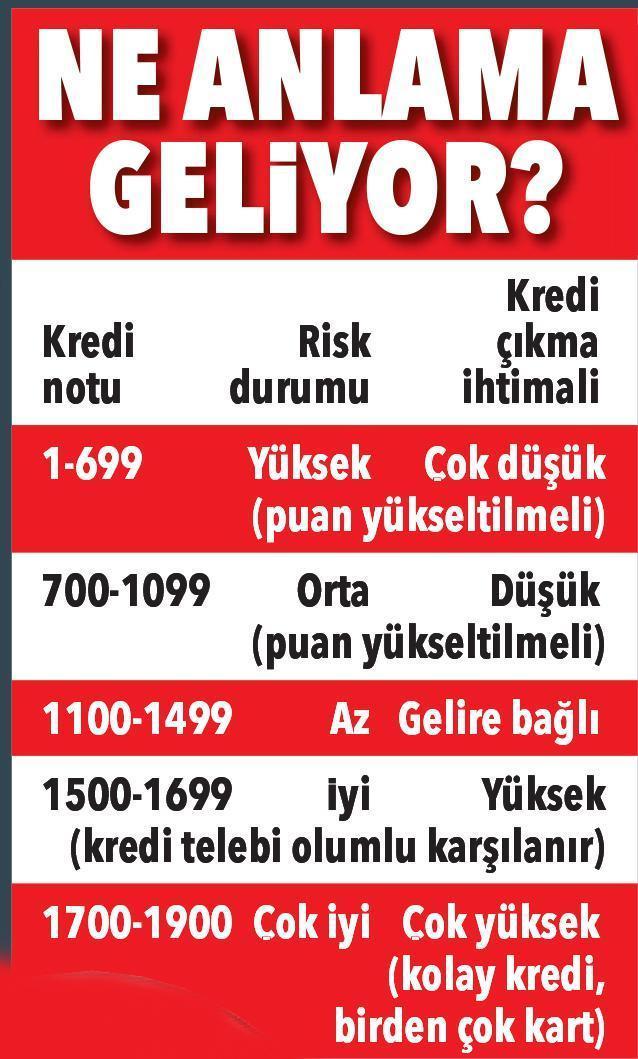

1900 en yüksek puan

Kredi notu, kişilerin gelecek 12 aydaki borçlarını ödeme olasılıklarını tahmin etmek için hesaplanıyor. Not sadece kredi kullanırken değil; ev-araç kiralarken, cep telefonu veya beyaz eşya alırken de önemli bir gösterge olarak kullanılıyor. Kredi skoru 1 ila 1.900 arasında değişiyor. 1 ‘en riskli not’ sayılırken, 1.900 ‘en az riskli not’ olarak değerlendiriliyor. Yani yüksek notu olan daha rahat kredi alıyor.

7-8 TL'ye alınıyor

Kredi notunuzu, ‘findeks.com’ internet sitesi ve cep telefonu uygulamalarından 7-8 TL ücret karşılığında öğrenebilirsiniz. Bunun için önce üyelik gerekiyor. Kredi notu sorgulama işlemini birçok banka müşterilerine sunuyor. Şubelerden ya da internet bankacılığından ‘Findeks risk raporu’ menüsünden belli bir ücret karşılığında sorgulayabilirsiniz. Son 5 yıla ilişkin kredi geçmişini gösteren Risk Merkezi Raporu’nu ise e-Devlet’ten ücretsiz alabilirsiniz. Ancak bu raporda kredi notu yazmaz.

Neden '0' olur?

Bankalarla hiçbir ilişkiniz olmaması, kredi notunuzun ‘0’ görünmesine neden oluyor. Bu da bankaların sizi tanımadığı anlamına geliyor. ‘Ben hiç kredi çekmedim, kredi kartı da kullanmadım, kolay kredi alırım’ diye düşünüyorsanız, yanılıyorsunuz.

Nasıl artar?

Bankalar en güvenilir puan aralığında bulunanlara kolay kredi kullanımı, düşük faiz, birden fazla kredi kartı, farklı bankalardan kredi kullanabilme gibi olanaklar sağlıyor. Buna göre yapılacak en doğru şey notu yükseltmek. Ancak not hemen kısa vadede düzelmez. İşte 10 adımda not artırmanın püf noktası:

- Kredi borcunuzu son ödeme tarihinden bir iki gün önce ödemeye çalışın. Krediniz yoksa kredi kartı ödemelerinizi son ödeme gününden önce yapın.

- Kredi kartında asgari tutar yerine ekstre borcunuzun tamamını ödeyin.

- Faturalarınızı kredi kartıyla ödemeyi tercih edin veya otomatik ödeme talimatı verin. Bu, kredi skorunu yükseltir.

- Kredi kullanımından önce banka hesabınızda toplu para gözükmesi önemli etki yapar.

- Düşük miktarlı krediler kullanıp düzenli ödeme yaparak notunuzu artırabilirsiniz.

- Hiçbir bankacılık ürünü kullanmıyorsanız bir kredi kartı çıkarıp alışverişte kullanın. Nakit yerine kartı kullanın, ödemeleri düzenli yapın.

- Bankanızın vadesiz mevduat hesabını aktif kullanın para giriş çıkış yapın.

- Acil nakit ihtiyacınız için aynı anda ya da kısa aralıklarla birden çok bankaya başvurmayın.

- Takipteki kredi borcunu kapatın veya düzenli ödeme yapabileceğin şekilde yapılandırın. Yani bankaya borçlu görünmeyin. Hatta küçük tutarlı da olsa birikim yapın.

- Çok sık kredi kullanımından kaçınmaya çalışın. Çok sık kredi kullanımı da bankalar tarafından olumsuz bir profil sayılabilir.

Neler etkiliyor?

- Kredi ve kart borcu ödeme alışkanlıkları (Etkileme oranı: Yüzde 35)

- Bireysel kredi taksitlerinizin ve kredi kartı ekstrelerinizin zamanında ödenmesi notunuzu yükseltir. Ödemelerinizin son ödeme tarihinden geç yapılması, notunuzu düşürür.

- Mevcut hesap ve borç durumu (Etkileme oranı: Yüzde 35)

- İyi ve kötü kapanmış krediler, teminatlı veya teminatsız mevcut borç bakiyeleri ve limitler dikkate alınarak hesaba dahil edilir.

- Yeni krediler (Etkileme oranı: Yüzde 11)

- Henüz ödeme performansı belirli olmamakla birlikte yakın zamanda alınan krediler, kişinin risklilik oranını artıran bir unsurdur. Bununla birlikte notunuzu etkileme oranı görece olarak düşük.

- Kredi kullanım yoğunluğu (Etkileme oranı: Yüzde 10) Kredi kullanan ve düzenli ödeme tarihçesine sahip olan bir kişinin notu, hiç kredi kullanmayan ya da az kullanan bir kişiye göre daha yüksek olabilir.

- Diğer unsurlar (Etkileme oranı: Yüzde 9)

Valilik açıkladı: Tunceli’de eylem ve etkinlikler 10 gün süreyle yasaklandı

Valilik açıkladı: Tunceli’de eylem ve etkinlikler 10 gün süreyle yasaklandı Sağlık Bakanı Kemal Memişoğlu'ndan yenidoğan çetesi ile ilgili açıklama

Sağlık Bakanı Kemal Memişoğlu'ndan yenidoğan çetesi ile ilgili açıklama Çorluspor 1947 teknik direktörü Ersin Aka, silahlı saldırıda hayatını kaybetti

Çorluspor 1947 teknik direktörü Ersin Aka, silahlı saldırıda hayatını kaybetti Tunceli ve Ovacık Belediye başkanları görevden uzaklaştırıldı

Tunceli ve Ovacık Belediye başkanları görevden uzaklaştırıldı Meteoroloji son raporu açıkladı; Kar yağışları ve sağanaklar hayatı olumsuz etkileyecek! AKOM'dan İstanbul'a kar uyarısı geldi: Sıcaklıklar 12 derece birden düşecek

Meteoroloji son raporu açıkladı; Kar yağışları ve sağanaklar hayatı olumsuz etkileyecek! AKOM'dan İstanbul'a kar uyarısı geldi: Sıcaklıklar 12 derece birden düşecek